Obiecywałem w poprzednim felietonie podjęcie tematu derywatywów, tego „cudownym wynalazku” bankowców, który miał pełnić rolę stabilizatora rynków finansowych bez względu na koniunkturę a okazuje się być tykającą bombą.

W pamiętnym roku 2008 byłem zatrudniony przez jeden z banków jako atrakcja spotkań biznesowych. Moja atrakcyjność nie polegała na urodzie tylko na umiejętności rysowania „na żywo” konterfektów uczestników spotkań.Rysując przysłuchiwałem się informacjom mającym zachęcać do inwestowania w nowe produkty bankowe. Usłyszałem wówczas po raz pierwszy o funduszach hedgingowych opartych na derywatywach, czyli mówiąc po polsku na instrumentach pochodnych. Cudowność inwestowania w te fundusze polegała na możliwości zarabiania nawet w okresie spadków kursów walutowych, notowań giełdowych, wartości złota czy nieruchomości . Do tego dochodziła możliwość lewarowania inwestycji, czyli zwielokrotniania na zasadzie pożyczki kwoty na rzecz konkretnego zakładu, nazywanego inwestycją, którą inwestor realnie wpłacił. Widziałem błyski w oczach słuchaczy.

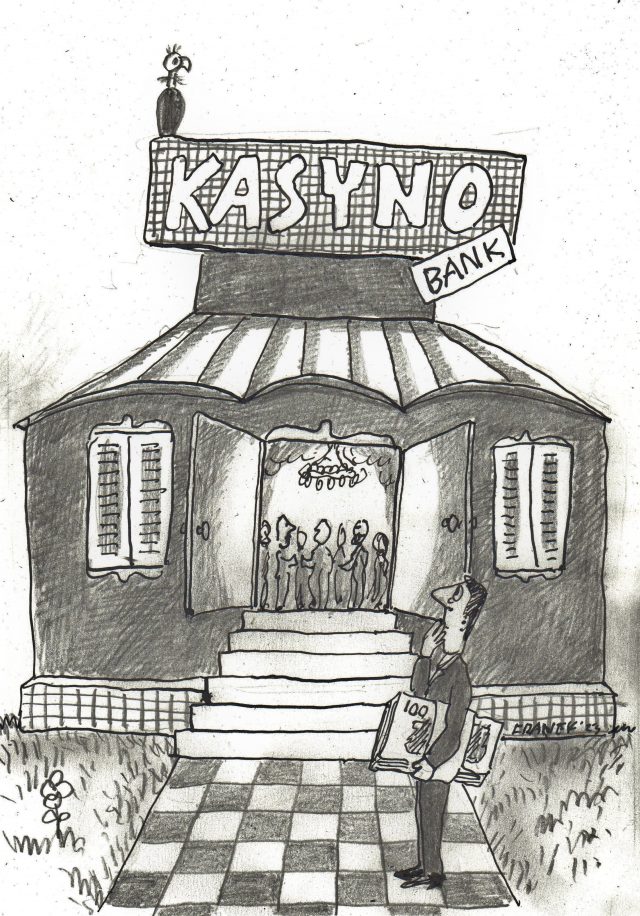

Sielanka spotkań biznesowych wędrujących po całym kraju trwała do początku września, chociaż planowana był na dużo dłuższy okres. 15 września 2008 r. ogłosił upadłość bank Lehman Brothers, który w 2005 r. został ogłoszony przez brytyjskie czasopismo Euromoney „Najlepszym Bankiem Inwestycyjnym”. Był to początek lawiny upadłości bankowych, które wywołały kilkuletni finansowy i gospodarczy kryzys światowy. Do 1999 r. obowiązywał zapis ustawy Glass-Steagall Act z 1933 r. zakazujący łączenia bankowości inwestycyjnej z depozytową. Usuniecie tego zapisu w czasie prezydentury Billa Clintona pozwoliło bankowcom rozwinąć inwencję w tworzeniu nowych form inwestowania. Początkowo instrumenty pochodne miały służyć rolnikom i przedsiębiorcom w uniknięciu skutków perturbacji na rynkach finansowych, pozwalając zawierć transakcje z realizacją przesuniętą w czasie z zachowaniem ustalonych warunków finansowych bez względu na koniunkturę cenową w dniu realizacji umowy. Ktoś zyskiwał, ktoś tracił na realizacji umowy na przyjętych dużo wcześnie warunkach finansowych, jednak początkowo celem głównym była stabilizacja warunków funkcjonowania a nie spekulacja. Z czasem fundusze hedgingowe, obsługujące transakcje z instrumentami pochodnymi przejęły w bankowości rolę kasyn, w których karty rozdają finansowi potentaci.

Obstawianie zakładów odnoszących się do zmian warunków rynkowych np. czy stopy procentowe wzrosną czy zmaleją, nazywa się inwestowaniem. Lewarowanie to forma pożyczki od banku na inwestycję, czyli faktycznie obstawienie zakładu mające cechy hazardu. Inwestujący mógłby zaspokoić swój instynkt hazardzisty zaciągając kredyt po to żeby chodzić na wyścigi i obstawiać zwycięskie gonitwy. Nie musi chodzić na wyścigi, nie musi odwiedzać kasyn, bank zapewnia mu możliwość hazardowych doznań.

Bańka instrumentów pochodnych jest rozdmuchana do gigantycznych rozmiarów. Kusi możliwością zwielokrotnienia lewarowaniem kwoty postawionej w zakładzie, nie rozwodząc się nad o wiele większą możliwością utraty w wyniku lewarowania ogromnej kwoty, którą trzeba będzie spłacić kontrahentowi. Jeśli korzystającemu z lewarowania wystarczy majątku na spłatę zadłużenia to wszystko gra. Jeśli dużej części graczy nie będzie stać na rozliczenie zakładu, tykająca bomba instrumentów pochodnych eksploduje. Część fachowców twierdzi, że to tylko kwestia czasu. Liderem na rynku instrumentów pochodnych jest J.P. Morgan Chase (54,3 mld USD), zaliczany do grupy banków, które nie mogą upaść bez względu na straty. Straty tych uprzywilejowanych banków to koszt podatnika. Rozumiesz to? W następnym felietonie lekcja jak wzbogacić się na bankructwie. Może się przydać.

Jacek Frankowski

Myśl Polska, nr 17-18 (9-16.04.2023)